|

||

지난 7월 16일부터 시작된 국내 주식형 펀드의 자금유출이 지난 17일까지 23거래일 연속 지속되며 최장기간 기록을 경신했다. 18일에는 76억 원이 소폭 유입되면서 기록경신은 멈췄다. 자금 유출 규모는 1조 7097억 원(하루 평균 743억여 원)으로 펀드 자금 유출입 통계 작성 이후 세 번째로 큰 규모다. 이때껏 최장 기록이었던 2007년 3월 30일~4월 30일 22거래일 연속 순유출 때는 2조 9878억 원이, 2007년 2월 1일~2월 27일 18거래일 연속 순유출 때는 1조 5893억 원이 각각 빠져나간 바 있다.

일반적으로 하루 평균 1000억 원 이상의 자금이 유출되면 ‘펀드런’(Fund Run·펀드 대량환매)이라고 볼 수 있는데, 아직 그 정도 수준에는 못 미쳤다. 글로벌 금융위기 이전 코스피지수 1600포인트(p)선 이상에서 전체 펀드 자금의 54%인 44조 원이 유입됐다는 점에서 향후 펀드런에 대한 우려는 무시할 수 없다. 전문가들은 “코스피지수가 1600p선 돌파를 앞두고 지수 상승이 한계에 다다른 가운데 적립식이든 거치식이든 대부분 수익이 난 상태라 환매 욕구가 강해 당분간 펀드 자금 유출세는 불가피하다”면서 “환매는 연말 이후까지 지속될 가능성이 있다”고 입을 모은다.

대우증권은 최근의 펀드 환매 현상이 하루 평균 1000억 원 이상 유출됐던 2007년 상반기와 유사하다고 분석했다. 김성주 대우증권 투자전략팀장은 “펀드에서 18일 연속 자금이 빠져나갔던 2007년 2월은 코스피지수가 1300p에서 1400p로 넘어갈 때였으며, 22일 연속 유출이 이뤄진 2007년 4월의 경우 1400p에서 1500p로 올라갈 때였다”고 말했다. 실제 2006년 8월 이후 국내 주식형 펀드에서 3일 연속 자금이 유출된 횟수는 모두 35차례였는데, 이중 27차례는 상승시기였다. 즉 펀드에서 자금이 빠져나가는 시기에 주가 흐름을 보면 코스피지수 상승기였다는 것이다.

|

||

적립식 펀드 계좌 수도 1년 연속 감소세가 이어졌다. 금융투자협회에 따르면 지난 6월 말 기준 적립식 펀드 판매 잔액은 전달에 비해 120억 원 감소한 77조 8960억 원을 기록했다. 전달에 비해 적립식 펀드 판매 잔액이 감소한 것은 2005년 3월 적립식 펀드 판매 잔액을 집계하기 시작한 이후 세 번째며 2007년 4월 이후 2년 3개월 만에 처음이다.

금융투자협회 관계자는 “증시 상승에 따른 차익실현용 환매 증가가 판매 잔액이 줄어든 가장 큰 원인으로 보인다. 여기에 적립식 펀드 투자가 본격화되기 시작한 2004년 이후 장기투자자들의 투자기한인 3∼5년이 지났기 때문에 환매가 늘어나는 면도 있는 듯하다”고 설명했다.

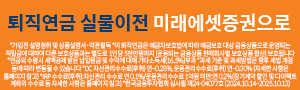

어린이 펀드의 환매 충격은 더 크다. 어린이 펀드는 자녀의 미래에 대비해 주로 장기적 관점에서 적립식으로 들어와 환매에 있어 가장 후순위로 여겨지기 때문이다. 펀드 평가사 제로인에 따르면 7월 이후 어린이 펀드에서 큰 규모는 아니지만 자금이 빠져나가기 시작했다고 한다. 7월 2일~8월 13일 순자산 1억 원 이상의 17개 어린이 펀드에서 312억 원이 순유출됐다.

규모가 가장 큰 ‘미래에셋우리아이3억만들기주식G1’에서 177억 원이 순유출된 것을 포함해 어린이 관련 펀드 여러 개에서 환매가 일어난 것이다. ‘미래에셋우리아이3억만들기주식G1’의 경우 7월 이후 순유출 상위 27위에 오르기도 했다. ‘Tops엄마사랑어린이적립식증권투자신탁1[주식]’은 어린이 펀드 가운데 가장 뛰어난 수익률을 보였지만 환매를 피해가지 못했다.

지금껏 어린이 펀드는 국내주식형 펀드의 자금 유출이 시작된 올해 들어서도 꾸준한 자금 유입세를 보여 ‘아무리 어려워도 자녀를 위한 펀드나 저축은 그 상징성으로 인해 끝까지 유지한다’는 속설을 증명해왔다. 그러나 7월 이후 국내, 해외를 불문하고 투자자들이 수익률이 높은 순서대로 펀드를 대거 환매하기 시작하면서 어린이 펀드도 신규 유입은 줄고 환매 행렬에 동참하는 분위기로 바뀐 것이다.

머니마켓펀드(MMF) 등 단기자금에 몰렸던 시중 유동자금도 서서히 증시에 유입되고 있다. 증권업계에 따르면 지난 13일 기준으로 MMF에서 최근 4개월여 간 약 26조 원이 유출된 것으로 나타났다. 급기야 올 들어 부동자금의 ‘블랙홀’ 역할을 했던 MMF에서 자금이 지속적으로 이탈하면서 지난 19일 설정액 100조 원도 붕괴됐다.

시중 단기 부동자금들은 지난 3월 이후 꾸준한 상승세를 보이고 있는 증시로 유입된 것으로 추정되고 있다. 유동자금이 증시로 유입되면서 고객 예탁금과 거래대금 등이 연초 이후 크게 증가한 것으로 나타난 것이다. 고객예탁금은 연초 이후 41.21%가 늘어난 14조 7104억 원으로 집계됐다. 거래대금 역시 연초 이후 26.36% 늘어난 6조 5974억 원으로 기록됐다.

펀드 환매 행진이 이어지면서 국내 증시에 부정적 영향을 미치지 않을까 하는 우려도 나오고 있다. 왜냐하면 외국인·기관의 쌍끌이 매수가 나타나지 않을 경우 주식시장의 추가 상승이 요원하기 때문이다. 최근 지수 상승세가 주춤하고 있는 것도 기관이 펀드 환매자금을 마련하기 위해 계속 주식을 팔고 있기 때문이다.

하지만 주식시장에 미치는 영향은 제한적일 것이라는 게 전문가들의 대체적인 분석이다. 사상 최장 기간에 비해 환매 규모가 그리 크지 않은 데다 외국인의 주식 매수세가 살아 있다는 이유에서다. 여기에 코스피지수가 1600p선을 넘어설 경우 펀드런에 대한 우려와 반대로 오히려 신규 펀드자금이 유입되는 성향을 보일 것이라는 긍정적 전망도 깔려 있다.

류민호 언론인