| ||

현대그룹 계열사 현대증권의 노동조합(전국민주금융노동조합 소속·위원장 민경윤)은 지난 10월 29일 서울 여의도 현대증권 본사 앞에 전국의 조합원 1000여 명을 모아 집회를 열었다. 현대그룹의 현대건설 인수에 계열사인 현대증권이 자금을 보태는 것에 대한 반대 의사를 표명하고 나선 것이다. 지난 12일 서울 연지동 현대그룹 본사에서 반대집회를 연 데 이어 두 번째다. 현재 현대증권 주식 91만 주(지분율 0.53%)를 보유한 노조는 주주대표소송도 예고하고 있다.

노조 측은 현대그룹의 현대건설 인수가 현정은 회장의 경영권 방어를 위한 것이라 보고 있다. 현대건설이 현대그룹 주력 계열사 현대상선 지분 7.22%(보통주 기준)를 갖고 있기 때문이다. 정몽준 한나라당 의원의 현대중공업은 현대상선 지분 22.14%를 갖고 있다. 현 회장과 경영권 분쟁을 벌였던 정상영 명예회장의 KCC도 현대상선 지분 4.27%를 보유하고 있다. 만약 현대건설이 현대차그룹에 넘어갈 경우 현대가에서 현대상선 지분 인수를 통해 현대그룹 경영권을 흔들 수 있게 된다.

현대증권 노조의 현대건설 인수 반대 목소리에 대해 현대그룹 측은 “(현대증권 노조가) 그룹이 현대증권 경영에 지나치게 간섭하는 것을 견제하려는 것”이라며 “현대건설 인수전에서 발목을 잡을 일은 아니다”고 밝혔다. 현대그룹 관계자는 “금속노조도 현대차의 현대건설 인수에 부정적이지 않나”라며 노조의 반대가 인수전 향배에 큰 영향을 미치진 않을 것이라 진단했다.

| ||

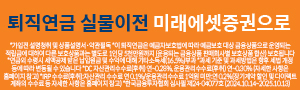

| ▲ 지난 29일 여의도 현대증권 본사 앞에서 조합원들이 현대증권의 현대건설 인수 참여에 반대하는 집회를 열고 있다. 윤성호 기자 cybercoc1@ilyo.co.kr | ||

지난 8월 현대증권은 이사회를 열고 현대엘리베이터 현대상선 등 계열사들과 더불어 현대건설 인수전 참여를 결의했다. 결국 현대증권이 현대건설 인수를 위한 캐시카우(현금창출원)가 될 것으로 주목받았다. 이에 현대증권 노조 측은 “현대건설 인수에 현대증권 돈 한 푼도 내놓을 수 없다”는 강경 입장을 고수해 오고 있다. 무리한 인수전 때문에 그나마 잘나가는 현대증권의 살림마저 위태롭게 할 수 없다는 주장이다.

현대증권이 현대그룹의 작지 않은 돈줄이라는 것 외에도 현대건설 지분 0.73%를 보유하고 있다는 점 또한 현대건설 인수전에서 현대증권의 중요성을 보여준다. 현대증권은 이번 인수전을 통해 현대건설 지분 0.73% 중 0.51%를 매각할 예정인데 이를 추진하는 과정에서 현대건설 채권단 내부 정서를 알 수 있다는 이점이 논란으로 부각돼 왔다.

결국 지난 10월 1일 현대건설 주주협의회는 ‘현대건설 채권단이 현대증권이 보유한 현대건설 지분에 대한 의결권을 주주협의회에 위임하도록 하고 현대건설 매각과 관련한 어떤 정보도 현대증권에 제공하지 않는다’고 결의했다. 그러나 이전까지 채권단 내부 결정에 접근할 수 있었다는 점에서 현대증권 조직은 현 회장의 현대건설 채권단 동향 파악에 중요한 교두보일 수밖에 없다.

현대증권은 현대그룹의 현대건설 인수 자문까지 맡고 있다. 현대차그룹의 인수 자문사인 HMC투자증권과 치열한 정보전쟁을 벌여야 하는 입장이다. 지난해 현대중공업이 현대종합상사 인수 과정에서 계열사인 하이투자증권을 인수 자문사로 선정해 업계 동향 파악과 대책 수립 등에서 큰 이익을 봤던 전례가 있다. 현대그룹과 현대차그룹의 계열 증권사 간 신경전이 이번 인수전의 변수가 될 수도 있다는 분석이 나오는 이유다.

현대그룹 내 현 회장의 현대건설 인수 추진을 반대하는 인사들이 있다는 미확인 정보도 시중에 퍼지고 있어 눈길을 끈다. 몇몇 대기업 정보팀은 현 회장 뜻에 반대하는 임원의 실명까지 거론한 보고서를 윗선에 올렸다고 한다. 이에 대해 현대그룹 측은 “현대그룹의 현대건설 인수를 방해하려는 음모”라며 “그런 내용을 누가 믿겠느냐”고 받아쳤다.

이처럼 어수선한 분위기 속에도 현정은 회장은 현대건설 인수를 위한 총력을 기울이고 있다. 지난 10월 28일 현대그룹 주력 계열사 현대상선은 3968억 원 규모의 주주배정 유상증자를 결의했다고 밝혔다. ‘현대그룹이 현대건설 인수 자금 충당을 위해 거액의 현대상선 유상증자를 단행할 것’이란 관측이 현실화된 것이다(<일요신문> 951호 최초 보도). 이와 더불어 현대상선은 현대부산신항만 주식 199만 9999주를 매각해 2000억 원을 추가 확보하기로 했다.

이에 대해 현대그룹 측은 “현대상선의 부채비율 축소를 위한 자금 확보용 조치”라고 밝혔다. 유상증자를 통한 자금 유입은 현대건설 본입찰 이후에 이뤄지는 만큼 현대건설 인수용 실탄 수급으로 볼 수 없다는 것이다. 그러나 재계에선 인수대금 결제가 본 입찰과 우선협상대상자 선정 이후에 이뤄지는 만큼 이번 유상증자를 현대건설 인수전을 위한 조치로 해석하는 분위기다.

한편 현대차그룹이 조만간 고 정주영 명예회장의 정통성이 현대가 장자인 정몽구 현대차 회장에 있다는 취지의 홍보 선전전을 시작할 것이란 이야기가 들려오고 있다. 현대그룹 측이 TV 광고를 통해 정주영-정몽헌 부자로 이어진 현대건설 정통성을 현대그룹이 계승해야 한다는 선전전을 펼쳐온 것에 대한 맞대응인 셈이다.

일각에선 현 회장이 이에 맞서기 위해 본 입찰 직전 국민 여론에 호소하는 기자회견을 열 것이란 관측도 전해지고 있다. 현대건설 인수전에 그룹의 명운을 건 현 회장이 내부의 잡음과 외부세력의 강력한 견제를 뚫고 현대건설 인수 경쟁에서 우위를 점할 수 있을지에 재계의 시선이 쏠리고 있다.

천우진 기자 wjchun@ilyo.co.kr