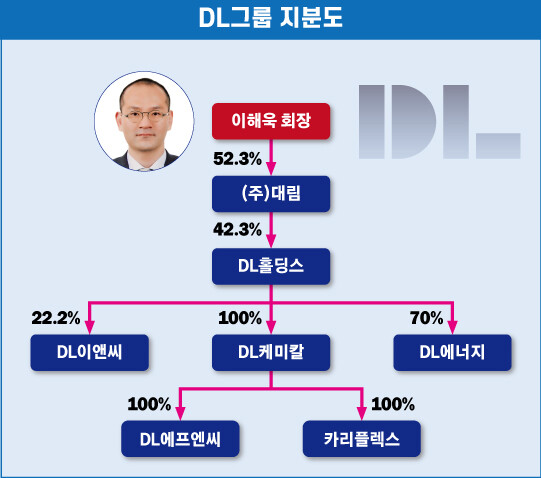

지난 8월 30일 DL은 보유 중인 DL에프엔씨와 카리플렉스 지분 전량을 DL케미칼에 현물출자하고, DL케미칼 신주를 취득한다고 공시했다. 카리플렉스와 DL에프엔씨의 보통주 각각 2억 2900만 1주, 20만 주가 현물출자 대상이다. 총 출자액은 3931억 원이다. DL그룹의 석유화학 사업부의 지배구조는 ‘DL→DL케미칼→DL에프엔씨·카리플렉스’로 정리됐다.

앞서 5월 DL은 9919억 원 규모의 유상증자 등을 통해 지배구조 개편을 완료했다. 대림(옛 대림코퍼레이션)은 보유하고 있는 DL이앤씨 보통주 전량(419만 5039주)을 현물출자해 DL 신주(551만 4601주)를 받았다. 이를 통해 DL은 DL이앤씨를 자회사로 편입했고, ‘독점규제 및 공정거래에 관한 법률’에 규정한 지주회사 행위제한 요건을 충족했다. 대림의 DL 지분율도 21.67%에서 42.3%로 확대됐다. 대림 최대주주는 이해욱 회장(52.3%)이다.

이 같은 일련의 과정을 통해 순환출자 구조 해소와 지주사 전환 등을 비교적 무난하게 이뤄졌지만 그룹 지배력 안정화 측면에서는 DL이앤씨 지분율을 높여야 하는 숙제가 남았다. DL의 DL이앤씨 지분율은 22.2%에 불과하다. 외국인과 국민연금공단의 지분율이 각각 26%, 13.5%에 달하는 점을 고려하면 언제든지 경영권 위협에 노출돼 있기 때문이다.

실제로 지난해 기타법인이 대림산업 지분 4.5%를 매입했고, 한진칼 사례처럼 경영권 분쟁을 겪는 것 아니냐는 우려가 나오기도 했다. 지난 6월 기준 DL의 현금 및 현금성 자산은 900억 원에 불과해 지분을 매입하기엔 여력이 없다. 이와 관련, DL이앤씨 관계자는 “DL에서 추가 지분 매입을 검토하고 있지는 않고 있다”고 말했다.

#석유화학에 집중하는 이유

이런 가운데 석유화학 사업에 역량을 쏟는 DL그룹에 관심이 집중된다. 석유화학 부문은 이해욱 회장 중심의 그룹 지배구조를 완성하는 발판이다. 지주사 DL과 DL를 지배하고 있는 대림의 주력 사업 분야는 석유화학이다. 지주사 가치와 이해욱 회장이 최대주주인 대림의 가치가 높아질 수록 이 회장의 운신의 폭은 넓어진다.

DL케미칼은 향후 5년간 2조 원을 투자한다고 밝혔다. 인수합병(M&A)을 통해 해외 시장에 적극 진출할 계획이다. 자금도 넉넉하다. DL케미칼의 현금 및 현금성 자산은 9208억 원에 달한다. 앞서 6월 DL이 DL케미칼의 스페셜티(고부가가치) 제품 포트폴리오 확대를 위해 4500억 원 규모의 유상증자를 단행한 덕분이다.

현재도 석유화학 사업에 대한 대규모 투자가 이뤄지고 있다. 지난 9월 9일 DL케미칼과 미국 렉스텍이 설립한 핫멜트 접착제 합작법인 ‘디렉스 폴리머’가 출범했다. 디렉스 폴리머에는 총 1500억 원이 투자되고, DL케미칼은 지분 74%를 확보했다. 디렉스 폴리머는 여수산단 내에 연 4만 톤(t)급의 접착제 생산 시설을 갖출 예정이다. 2023년 상반기부터 상업생산에 들어가게 된다. 앞서 지난해 3월 대림산업은 미국 크레이튼 사의 카리플렉스 사업을 약 6200억 원에 인수했다. 카리플렉스는 의료용 소재로 사용되는 합성고무와 라텍스를 생산한다.

DL그룹은 2019년부터 대림C&S, 대림오토바이 등 비핵심 계열사를 매각해 석유화학 사업을 키웠다. 올 상반기 연결기준 DL과 대림의 석유화학 매출은 각각 8077억 원, 5953억 원에 이른다. 매출 비중은 각각 74.8%, 58.4%에 달한다. 대림의 기업가치를 끌어올린 뒤 DL과 합병한다면 지주사 DL 위에 대림이 지배하는 ‘옥상옥’ 구조를 해소할 수 있다. 다만 DL 측은 “대림이 최상단에 있지만, 옥상옥이 아니다. 대림산업의 역할이 DL로 바뀌었을 뿐이고, 과거 체제랑 별로 다르지 않다. DL과 대림 합병도 고려한 적 없다”고 반박했다.

그럼에도 시장에서는 석유화학이라는 공통분모를 갖고 있기 때문에 DL과 대림의 합병 명분은 충분하다고 보고 있다. 규모의 경제를 통해 비용을 절감하고 이를 통해 경쟁력을 높일 수 있기 때문이다. 대림 100% 자회사인 대림피엔피는 DL케미칼의 내수와 수출을 전담하면서 매출을 올리고 있다. 올 상반기 기준 DL케미칼 매출의 4923억 원을 차지했다. 특히 대림의 현금 및 현금성 자산이 2798억 원에 달한다. DL이앤씨 지분 확보도 한층 수월해질 수밖에 없는 셈이다.

실제 이해욱 회장은 M&A를 통해 경영권 승계를 진행해왔다. 2008년 대림은 이 회장이 지분 100%를 보유한 대림에이치앤엘(H&L)을 1 대 0.78 비율로 흡수합병 했다. 그 결과, 이 회장의 대림코퍼레이션 지분이 32.12%로 급증했다. 2015년에는 이 회장이 99.2%의 지분을 보유한 대림아이앤에스(I&S)를 1 대 4.19 비율로 흡수합병 했다. 이를 통해 이 회장은 대림의 최대주주가 됐다.

문제는 석유화학은 탄소중립 정책으로 인해 성장 가능성에 물음표가 찍히고 있다는 점이다. 지난 8월 국회 본회의에서 ‘탄소기본중립법’이 통과됐다. 앞으로 9년 후인 2030년까지 국가 온실가스 배출량(NDC)을 2018년과 비교해 35% 이상 줄여야 한다. 2050년까지 이산화탄소를 배출한 만큼 흡수해서 실질적인 배출량을 제로(0)로 만들기 위해서다. 석유화학업계는 연간 약 7100만 톤의 탄소를 배출해 국내 제조업 중 철강에 이어 두 번째로 많다. 이에 정유·석유화학사들은 사업 포트폴리오를 배터리, 수소, 재활용(리사이클링) 등 재생 에너지로 바꾸는 데 박차를 가하고 있다. 화석연료로 만든 제품 생산량도 줄이고 있다.

석유화학업계 한 관계자는 “DL케미칼의 주력 상품인 폴리에틸렌(PE)은 30년도 더 된 사업인데, 신성장동력이라고 하기엔 무리가 있다”며 “이미 기존 석유화학 기업들도 친환경 에너지사업으로 전환하고자 노력하고 있다”고 말했다.

이와 관련, DL 관계자는 “그동안 유화에서 건설 경기가 안 좋을 때 실적을 메꾸지 못해왔다. 건설에만 투자가 집중돼왔기 때문이다. 이번 지배구조 개편은 기존 건설 투자를 유지하면서 유화 사업부를 강화하기 위한 행보”라며 “DL케미칼은 재활용 원료 사용률을 35%까지 올리는 등 친환경 사업 투자 및 친환경 제품 개발에 노력하고 있다”고 강조했다.

허일권 기자 onebook@ilyo.co.kr