한맥투자증권의 주문 오류 사태와 관련 조작된 실수가 아니냐는 음모론도 제기되고 있다. 최준필 기자 choijp85@ilyo.co.kr

이번 사태는 ‘상한가 팔자’를 ‘상한가 사자’로, ‘하한가 사자’를 ‘하한가 팔자’로 잘못(?) 주문이 나가 일어났다. 예를 들어 2000원에 거래되는 주식을 2300원에 사자고 나서고, 1700원에 팔겠다고 내놓은 셈이다. 반대쪽 입장에서는 시가보다 싸게 사고, 비싸게 팔아 상당한 이익을 볼 수 있지만, 잘못 주문을 낸 쪽은 고스란히 그 손실을 떠안아야 한다. 문제는 이 같은 실수가 과연 왜 발생했느냐다.

처음 제기된 원인은 프로그램 오류였다. 전문가들도 지나치게 많은 주문을 내거나, 현저히 낮은 가격, 높은 가격을 입력해도 시스템이 경고 신호를 제때 보내지 않았을 가능성이 제기됐다. 맞다면 불가항력적인 사건이 된다. 그런데 이후 직원 실수 가능성이 제기됐다. 동시만기일의 특성을 감안하면 의도적으로 시스템의 자동경고 시스템을 끄고 수동으로 조작했을 것이라는 관측이다.

익명의 증권업계 관계자는 “동시만기일에 만약을 대비해 상한가와 하한가에 주문을 걸어 놓는 경우가 종종 있는데, 이를 위해서 시스템 알고리즘을 손대기 어렵다 보니 자동경고시스템을 꺼서 수동 조작이 가능하게끔 하는 것으로 알고 있다”고 귀띔했다. 즉 고수익을 위해 일부러 안전장치를 해제한 채 ‘위험한 비행’을 감행했을 것이란 의문 제기다.

여기에 음모론까지 보태졌다. 한 자산운용사 펀드매니저는 “금융감독당국의 조사결과가 나와 봐야 정확한 사고 원인을 알 수 있을 것”이라고 전제하고 “가능성은 0%에 가깝겠지만, 거래 상대방과 짜고 일부러 대규모 손실을 냈을 가능성도 이론적으로는 존재한다”고 말했다. 예를 들어 A 증권사가 잘못된 주문으로 100억 원의 손실을 봤다면, 거래 상대방은 그만큼의 이익을 본다. 그런데 의도적으로 잘못된 주문으로 누군가가 이익을 보도록 은밀히 사전 공모하고, 향후 그 이익 일부를 되돌려 받기로 했다는 가정이다. 물론 이 같은 가정을 뒷받침할 증거는 아직 없다.

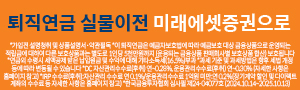

다른 증권사로 계좌 이관해달라는 고객 안내문. 최준필 기자 choijp85@ilyo.co.kr

물론 김범상 한맥투자증권 사장은 파산을 막기 위한 행보를 보이고 있다. 그는 홍콩 증권사 설득 작업과 함께 새로운 대주주 찾기도 병행하고 있는 것으로 알려졌다. 제3자배정 방식의 유상증자로 자본잠식을 막겠다는 계획인 셈이다. 외국계 증권사와 합의하기 위해서는 회사가 회생할 수 있다는 것을 보여줘야 하기 때문이다.

이번 사건으로 한맥 측이 본 손실은 약 460억 원. 거래 상대방인 홍콩 증권사 네 곳에서만 400억 원 수익을 냈다. 이 중 한 증권사의 파생상품 매니저 한 명은 180억 원가량 이익을 거뒀을 것이라는 게 증권가 주변의 전언이다. 통상 주문실수 발생 시 금액의 50%까지 돌려주는 국제적 관례가 있지만 법적 의무사항은 아니다. 홍콩 증권사들은 “우리가 50%가량 돌려준다고 한맥투자증권이 파산하지 않는다는 보장이 있느냐”는 입장인 것으로 알려졌다.

실제 한맥투자증권의 최근 경영실적을 보면 상황이 녹록하지 않음을 알 수 있다. 이 회사의 매출은 대부분 파생상품거래를 통해 발생한다. 2012년 매출(영업수익) 849억 원 가운데 437억 원이 파생상품 거래이익이다. 그럼에도 불구하고 약 40억 원의 당기순손실을 냈다. 파생상품거래손실도 423억 원이나 되면서 각종 관리비용을 감당하지 못했기 때문이다. 올 회계연도 들어서도 반기기준 5억 원의 적자다. 이번 사태가 아니더라도 2009년 선물회사에서 증권회사로 바뀐 뒤 2011년을 제외하면 줄곧 적자행진이 된다. 그나마 2011년 흑자도 2억 원에 불과하다. 증권사로 전환한 후 사실상 계속 자본을 까먹은 셈이다.

증권업계의 한 임원은 “이번 사태 원인이 시스템 오류이건 사람의 실수이건 증권사의 파생상품 투자 관행에 대한 전반적인 점검의 계기가 돼야 할 것”이라고 지적했다.

최열희 언론인